あなたは「W-8BENフォーム」の提出で戸惑っていませんか?

以前、USバンクから「W-8BENを提出してください」と連絡がきて、何をどうすればいいのか焦ったことがあるんだよ。

W-8BEN?何それ。なんか難しそうだけど、提出しないとどうなるの?

もしあなたがYouTubeで収益化している人、Amazonなどでアフィリエイトをしている人であれば、この経験に心当たりがあるかもしれません。

W-8BENは、アメリカ国外に居住している個人が、アメリカの企業や金融機関から収入を得る場合に記入が求められる書類です。

でも・・・

- アメリカからの支払いで税金関連の手続きを求められたけど良く分からない

- フォームの内容がすべて英語で何から手を付ければ?

- 提出しないとどうなるのか不安・・・

ですよね?英語での案内に頭を抱えている方もいるのではないですか?

この記事では、W-8BENフォームの具体的な記入方法、提出先、注意点、そして提出しなかった場合のリスクについて詳しく解説します。

初めてこのフォームを扱う方でも安心して手続きが進められるよう、全体を分かりやすくまとめました。

この記事を読めば、不安なく正確にW-8BENフォームを提出でき、アメリカからの収入を最大限に活かせるでしょう。

内容を詳しく読む前に音声で解説を聞きたいかたはコチラ↓をどうぞ。

W-8BENとは

アメリカの源泉徴収に関する重要書類

W-8BEN(Certificate of Foreign Status of Beneficial Owner for United States Tax Withholding and Reporting)は、アメリカにおける源泉徴収に関係する非居住外国人向けの重要な書類です。

たとえば、以下のようなケースで必要になります。

- YouTubeの広告収益

- Amazonアフィリエイト収益

- 米国銀行の利子や配当金

- 米国企業からのフリーランス報酬

税金の軽減・免除が受けられる

W-8BENを提出すると、日米租税条約を活用し、本来30%課税される米国源泉徴収税率を軽減または免除することが可能です。

具体的には、配当金やロイヤリティの税率が10%に下がるなど、大きな節税メリットが得られます。

また、アメリカに住んでいない人がアメリカの銀行から受け取る利子収入は、法律上非課税です。

このフォームを提出すれば、これらの利子についても税金を免除されます。

日本に居住しながらアメリカで収入を得る場合、このフォームを適切に記入して提出することで、税金に関する安心感を得られるでしょう。

提出の目的と必要性

W-8BENフォームの提出には、下記のような目的と必要性があります。

- 非居住者が米国で税金の免除または軽減を受けるため

- 租税条約に基づく減免の申請

- 投資収益やアフィリエイト収入の課税率を適切に調整

- 支払い元企業の源泉徴収税率の設定

- 米国企業との適切な取引のための証明

また、支払い元(源泉徴収義務者)は法律により、支払いを行う前にW-8BENの提出を要求する必要があり、W-8BENが提出されない場合、30%の税率で源泉徴収を行う義務があります。

W-8BENが必要なケース

W-8BENが必要となる主なケースは次の通りです。

個人事業主やフリーランス

- アメリカのクライアントから報酬を受け取る際(プログラミング、デザイン、翻訳など)

- 米国企業との契約で源泉徴収を調整する必要がある場合

アフィリエイト・ロイヤリティ収入

- Amazonやその他米国企業のアフィリエイトプログラムから報酬を得る場合

- 電子書籍、音楽配信などでロイヤリティを受け取る場合

米国銀行口座を保有している場合

- 米国銀行口座の利子や配当金を受け取る際

- 租税条約適用による非課税・軽減措置を利用したい場合

提出しないリスク

W-8BENを提出しないと、米国側で最大30%もの源泉徴収が行われます。提出期限を守らないと余計な税金を支払うリスクが高まるため、早めの対応が重要です。

YouTubeについて、個人は24%です。それでもかなり大きいですよね!

ちなみに、アメリカ在住者はW-9を提出する必要があり、日本在住の場合はW-8BENです。間違えないようにしましょう。

用紙の取得と提出方法

用紙の取得方法

W-8BENフォームは、下記の方法で入手可能です。

- 公式サイト: IRS(米国国税庁)の公式サイトから最新のW-8BENフォームをダウンロードできます

- 支払い元からの案内: 支払い元の企業やプラットフォームがオンラインフォームとして提供していることもあります

企業から求められて企業に提出するものだから、各企業が入力フォームを準備してくれている場合があるんだね。

YouTubeは、Google AdSense(Googleアドセンス)管理画面から入力手続きが進められますよ。

提出方法

W-8BENの提出方法には下記があります。

- 電子提出(オンライン)

- 郵送

YouTubeは電子提出だね。ウェブ上でW-8BENフォームの情報を入力して、そのまま提出できるんです!

YouTubeやAmazonなどのプラットフォームは、オンライン入力の仕組みを提供しています。入力後すぐに反映されるため効率的です。

一部の企業や金融機関では郵送を求められる場合があります。記入漏れや誤字がないよう、慎重に確認してから送りましょう。

提出先は支払い元です。提出後の書類保管も支払い元です。IRS(米国国税庁)ではないので注意してください。

更新と期限

W-8BENフォームの更新と期限に関して重要なポイントがあります。

- 通常の期限: 支払い元が指定する期限までに提出してください

- 更新のタイミング: 署名日から3暦年後の年末までが有効期限です。例えば、2025年1月13日に署名した場合、2028年12月31日まで有効となります。

※期限切れ前、または住所や納税者番号に変更があった場合は、新しいフォームを速やかに提出しましょう。

W-8BENの正しい書き方

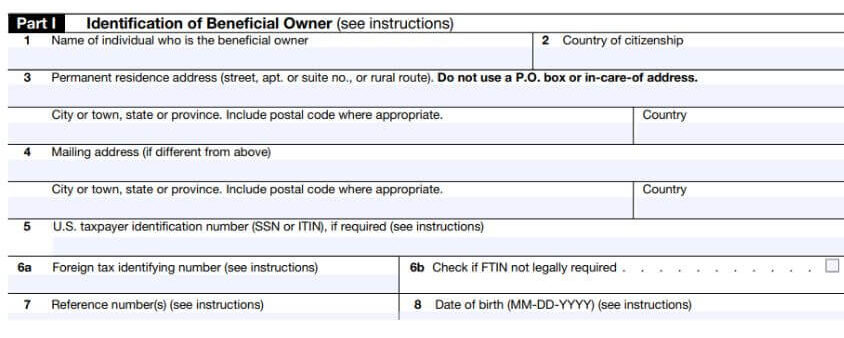

W-8BENフォームは大きく「Part I」「Part II」「Part III」の3つに分かれています。それぞれの記入ポイントを詳しく解説します。

Part I: 基本情報の記入

W-8BENのPart Iでは、基本情報を正確に記入してください。

- Name(名前): フルネームを記入(例: Taro Yamada)

- Country of Citizenship(国籍): 自分の国籍を記入(例: Japan)

- Address(住所): 現住所を正確に記入します(例: 201 Yamada Mansion, 1-2-3 Somecho, Shibuya-ku, Tokyo 150-0001, Japan)

- TIN(納税者番号): 日本のマイナンバー(12桁)を外国のTINとして記入してください。

※マイナンバーの記載は必須ではありませんが、記入しない場合は6bの□に✅(チェック)を付けてください

ハワイの日系銀行であるセントラル パシフィックバンクの口座をお持ちの方は、公式サイトが分かりやすいです。https://jp.cpb.bank/faq/about-w-8ben

TIN(納税者番号)については、空白を指示される場合もあります。USバンクがそうでした。ややこしい時は支払い元に確認してくださいね。

USバンクの支払利息に対する所得税は24%です。USバンクのW-8BENについても、日本語で解説してくれているサイトがあるので参考にしてください。(2024年12月時点)

https://www.usbank.com/ja/customer-service/global-transition-solutions.html

※ https://www.usbank.com/nihongo と入力して上記のサイトへ飛ぶこともできます。

住所や名前など個人情報を誤って記入すると、提出後に差し戻しになるんだって!要注意です!

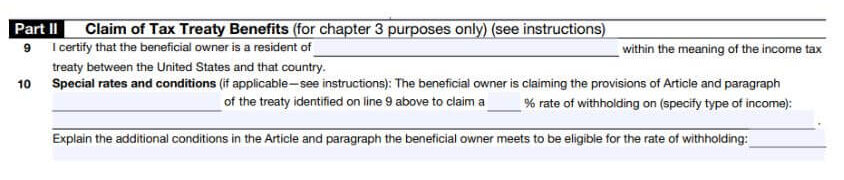

Part II: 税条約の適用

Part Ⅱでは、日本とアメリカの税条約に基づき、内容を確認して記入します。

- 条約の適用可否:「Japan」と記載し、該当する条約記事を選択します。

- 特別税率の詳細(例)

受け取る所得が配当金の場合:Article 10

ロイヤリティの場合:Article 12

対応する条約条項と軽減税率を記入(10%など)

日米租税条約をしっかり確認し、自分の所得区分に合った条項と税率を正確に記入しましょう。

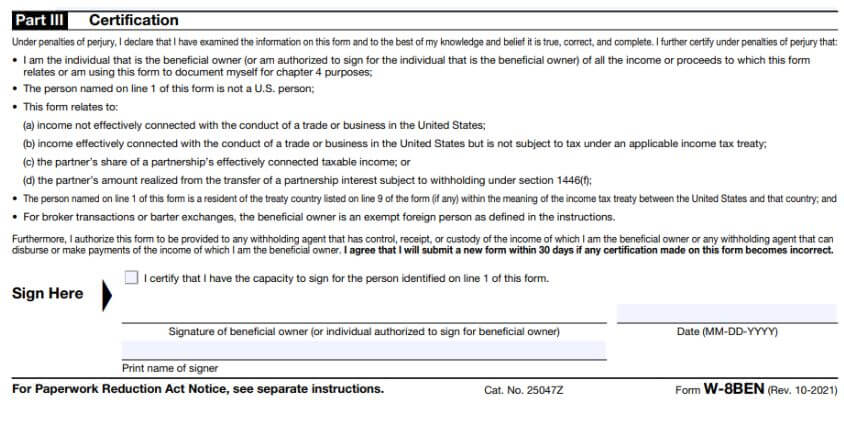

Part III: 署名と日付

Part Ⅲは、署名です。下記のポイントに注意しましょう。

- 日付をMM-DD-YYYY形式で記入(例えば2025年1月13日は01-13-2025となります)

- 自筆署名を忘れずに(電子提出の場合は電子署名)

提出前の最終確認

W-8BENフォームを提出する前に、下記の項目を確認してください。

- 必須項目が記入されている

- 日付と署名の形式が正しいか

- 最新のフォームを使用しているか

不備を防ぐために、提出前に他の人に確認してもらうのも効果的です。

提出後の流れ

下記がW-8BENを提出した後の一般的な流れになります。

W-8BENを受理した支払い元は、適切な源泉徴収税率を適用します。場合によっては、軽減税率を適用した分、支払いの際に源泉徴収額が下がることが期待できます。

提出後、不明点や不備があれば支払い元や金融機関から問い合わせがあります。速やかに回答し、必要な場合は再提出を行いましょう。

- 提出から3年が経過した場合

- 名前や住所、納税者番号などの情報に変更が生じた場合

税制改正や個人情報の変更などに合わせて、常に最新の状態を保つことも大切ですね。

よくある質問 Q&A

まとめ

W-8BENフォームは、米国源泉徴収税を軽減・免除するための必須書類です。

正しく記入・提出することで、本来30%課税されるところを条約により大幅に軽減できる可能性があります。

YouTubeやAmazonなど米国からの収入を最大化するためにも、早めに必要書類を整え、最新の情報で手続きを行いましょう。

わからない点があれば、IRS公式サイトや専門の税理士・コンサルタントに相談しながら進めると安心です。税理士やコンサルタントに相談することで、さらに正確な情報を得られます。

- IRS公式サイト: W-8BENフォームをダウンロードする